9 ventajas no imponibles para el empleado que maximizan sus ingresos y su satisfacción en el trabajo

Non taxable employee benefits offer a smart way to boost employee take-home pay and satisfaction without increasing taxable income. Discover key employee benefits that are tax free, explore real-world examples, and learn how to offer these perks seamlessly through platforms like Empuls.

En esta página

- ¿Qué son las prestaciones sociales no imponibles?

- Tipos comunes de prestaciones a los empleados libres de impuestos o no imponibles

- Other lesser-known tax free employee benefits

- Considerations and limitations to consider when giving nontaxable employee benefits

- Empower your workforce with nontaxable benefits via Empuls

- Conclusión

- Preguntas frecuentes sobre las prestaciones no imponibles a los trabajadores

When it comes to employee compensation, salary is just one piece of the puzzle. In today’s competitive job market, organizations are going beyond base pay to offer benefits that enhance the employee experience—while also providing financial relief. One of the most valuable yet often overlooked components of a total rewards package is non taxable employee benefits.

These are perks and incentives provided by employers that are exempt from federal income tax, offering a win-win scenario: employees receive added value without an increase in taxable income, and employers enjoy improved retention, engagement, and morale. From health insurance and commuter benefits to childcare assistance and educational support, a wide variety of employee benefits are tax free under certain conditions.

Understanding which benefits qualify can help both HR professionals and employees make informed decisions that maximize value while staying compliant with tax regulations.

In this blog, we’ll break down the definition of non-taxable benefits, explore their advantages, and share real-world non taxable benefits examples that can transform the way you think about compensation and workplace well-being.

¿Qué son las prestaciones sociales no imponibles?

Las prestaciones no imponibles a los empleados se refieren a diversas ventajas e incentivos ofrecidos por las empresas que están exentos de determinados impuestos y deducciones. Estos beneficios ofrecen ventajas financieras a los empleados al reducir su renta imponible, lo que se traduce en menores obligaciones fiscales. Además, los empresarios pueden beneficiarse de deducciones o exclusiones fiscales por ofrecer estas prestaciones.

Las prestaciones no imponibles o libres de impuestos para los empleados son parte integrante de un paquete retributivo completo, que complementa el salario y otras prestaciones tradicionales. Pueden ir desde la cobertura del seguro médico a planes de jubilación, cuentas de gastos flexibles, prestaciones de transporte, ayudas a la educación y mucho más.

Una de las principales ventajas de las prestaciones libres de impuestos es que ayudan a los empleados a estirar más su remuneración. Al reducir la parte imponible de sus ingresos, los empleados pueden aumentar su salario neto. Esto les permite destinar más fondos a sus objetivos financieros, ya sea ahorrar para la jubilación, pagar la educación o hacer frente a los gastos diarios.

Otras ventajas de las prestaciones no imponibles a los trabajadores:

- Ahorro de costes para los empleados.

- Mayor satisfacción y bienestar de los empleados.

- Atraer y retener a los mejores talentos.

- Ahorro fiscal para los empresarios.

Tipos comunes de prestaciones a los empleados libres de impuestos o no imponibles

Existen varios tipos de prestaciones libres de impuestos que las empresas pueden ofrecer a sus empleados para mejorar sus paquetes retributivos. Veamos algunas de las más comunes:

1. Prestaciones del seguro de enfermedad

El seguro de enfermedad a cargo de la empresa es una prestación muy extendida que suele conllevar ventajas fiscales. Las primas que pagan los empleados por el seguro de enfermedad patrocinado por la empresa suelen estar exentas de impuestos sobre la renta y la nómina. Esto reduce la renta imponible de los empleados, lo que se traduce en menores obligaciones fiscales. Además, las empresas pueden deducir el coste del seguro médico como gasto empresarial.

Además, las cuentas de ahorro sanitario (HSA) son otra ventaja fiscal asociada al seguro médico. Las aportaciones a las HSA se realizan antes de impuestos y los fondos pueden utilizarse para pagar gastos médicos cualificados. Las aportaciones y ganancias de las HSA crecen libres de impuestos, y las retiradas para gastos médicos cualificados también están libres de impuestos.

2. 2. Prestaciones de jubilación

Las prestaciones de jubilación, como los planes 401(k) y las Cuentas Individuales de Jubilación (IRA), ofrecen a los empleados la oportunidad de ahorrar para su futuro al tiempo que disfrutan de ventajas fiscales. Las aportaciones realizadas a estos planes de jubilación suelen tener impuestos diferidos, lo que significa que no están sujetas al impuesto sobre la renta en el año en que se realizan. En cambio, los impuestos se aplazan hasta que se retiran las aportaciones durante la jubilación.

Las empresas también pueden realizar aportaciones paralelas a las cuentas de jubilación de los empleados, que suelen ser deducibles de impuestos para la empresa. Esta aportación paralela aumenta aún más las ventajas fiscales y anima a los empleados a ahorrar para su jubilación.

Además, las cuentas de jubilación Roth ofrecen ventajas fiscales únicas. Las aportaciones a las cuentas Roth 401(k)s o Roth IRA se realizan con dinero después de impuestos, lo que significa que no son deducibles fiscalmente por adelantado. Sin embargo, los retiros cualificados de las cuentas Roth, incluidas las ganancias, están libres de impuestos, lo que proporciona ingresos libres de impuestos durante la jubilación.

3. Cuentas de gastos flexibles (FSA)

Las Cuentas de Gastos Flexibles (FSA) permiten a los empleados reservar una parte de sus ingresos antes de impuestos para pagar gastos médicos o de atención a dependientes que cumplan los requisitos. Estas aportaciones no están sujetas al impuesto sobre la renta o sobre la nómina, lo que reduce la base imponible de los empleados. Las FSA pueden utilizarse para diversos gastos, como copagos médicos, medicamentos con receta, cuidado de niños, etc.

Es importante tener en cuenta que las FSA suelen funcionar sobre la base de "úsalo o piérdelo", lo que significa que los fondos no utilizados durante el año del plan pueden perderse. Sin embargo, algunos planes permiten una reinversión limitada o un periodo de gracia para utilizar los fondos restantes.

4. Beneficios del transporte

Las empresas pueden ofrecer a sus empleados prestaciones libres de impuestos para el desplazamiento al trabajo, fomentando así las opciones de transporte sostenible. Los gastos de transporte cualificados, como abonos de transporte, gastos de uso compartido de furgonetas, subsidios de combustible y aparcamiento cualificado, pueden ofrecerse como prestaciones libres de impuestos. Estos beneficios reducen la renta imponible de los empleados, permitiéndoles ahorrar en impuestos mientras se desplazan al trabajo.

Las empresas también pueden ofrecer ventajas de aparcamiento libre de impuestos cubriendo o subvencionando los gastos de aparcamiento de los empleados. Esto puede ser especialmente ventajoso para los empleados que trabajan en zonas con tarifas de aparcamiento caras.

5. Programas de ayuda a la educación

Muchas empresas reconocen la importancia de la formación continua y ofrecen programas de asistencia educativa para apoyar el desarrollo profesional de sus empleados. La asistencia educativa patrocinada por la empresa puede incluir el reembolso de la matrícula, becas o pagos directos por gastos educativos que cumplan los requisitos.

En determinadas condiciones, estos programas de ayuda a la formación pueden ofrecer ventajas fiscales. Por ejemplo, los empleadores pueden proporcionar hasta una determinada cantidad de ayuda educativa libre de impuestos a los empleados cada año, reduciendo la renta imponible de los empleados.

6. Asignación para comidas de empleados

In some cases, employers may provide a meal allowance to employees as part of their compensation package. If this meal allowance is provided on a non-discriminatory basis and is not excessive, it may be considered a non taxable benefit.

However, the specific rules and limits for non taxable meal allowances can vary depending on the jurisdiction. It's important to consult local tax regulations or seek professional advice to determine the exact treatment in a particular jurisdiction.

Other lesser-known tax free employee benefits

While health insurance, retirement plans, flexible spending accounts, transportation benefits, and education assistance programs are commonly known tax free employee benefits, there are other lesser-known options that can provide additional financial advantages.

Let's explore some of these benefits:

1. Planes de compra de acciones para empleados (ESPP)

Employee Stock Purchase Plans (ESPPs) allow employees to purchase company stock at a discounted price. The contributions made to ESPPs are typically deducted from employees' paychecks on an after-tax basis.

However, the benefit comes when the stock is sold. If certain holding period requirements are met, the gain from selling the stock may qualify for favorable tax treatment, resulting in potential tax savings.

2. Programas de ayuda para el cuidado de personas dependientes (DCAP)

Dependent Care Assistance Programs (DCAPs) enable employees to set aside pre-tax dollars to cover eligible dependent care expenses, such as childcare or care for elderly dependents. Similar to FSAs, contributions made to DCAPs reduce employees' taxable income, providing tax savings.

Employers can offer DCAPs as part of their benefits package to support employees in managing their dependent care expenses.

3. Programas de ayuda a la adopción

Las empresas pueden ofrecer programas de ayuda a la adopción a los empleados que amplían su familia mediante la adopción. La empresa puede reembolsar o pagar directamente los gastos de adopción que cumplan los requisitos, como las tasas de adopción, las costas judiciales y los honorarios de los abogados. Estos reembolsos o pagos directos suelen estar exentos de impuestos hasta cierto límite, lo que reduce la renta imponible de los empleados.

Con estos beneficios libres de impuestos menos conocidos, las empresas demuestran su compromiso de apoyar las diversas necesidades y acontecimientos vitales de sus empleados, al tiempo que ofrecen valiosas ventajas fiscales.

Considerations and limitations to consider when giving nontaxable employee benefits

Aunque las prestaciones exentas de impuestos ofrecen ventajas tanto a los empleados como a las empresas, hay que tener en cuenta consideraciones y limitaciones importantes. Comprender estos factores garantiza el cumplimiento de la normativa y maximiza la eficacia de estas prestaciones. He aquí algunos puntos clave a tener en cuenta:

1. Requisitos de acceso y participación de los trabajadores

Ciertas prestaciones libres de impuestos pueden tener criterios de elegibilidad o requisitos de participación. Por ejemplo, las prestaciones de seguro médico pueden requerir que los empleados cumplan criterios específicos o se inscriban durante periodos de inscripción designados. Las empresas deben comunicar claramente estos requisitos a los empleados para asegurarse de que comprenden los criterios de elegibilidad y pueden beneficiarse de las prestaciones ofrecidas.

2. Normativa del IRS y obligaciones de información de los empresarios

Las empresas deben cumplir la normativa del Servicio de Impuestos Internos (IRS) cuando ofrecen a sus empleados prestaciones libres de impuestos. Esto incluye informar adecuadamente de los beneficios en los formularios W-2 de los empleados y cumplir con todas las obligaciones de información necesarias. Es fundamental que las empresas se mantengan al día de las directrices del IRS y consulten con profesionales fiscales para garantizar su cumplimiento.

3. Impacto potencial en otras prestaciones de los empleados

La implantación de prestaciones a los empleados libres de impuestos puede repercutir en otras prestaciones de los empleados, como las prestaciones de la Seguridad Social o las cotizaciones para la jubilación. Es importante evaluar las posibles implicaciones y comunicar cualquier cambio o efecto a los empleados, permitiéndoles tomar decisiones informadas sobre su planificación financiera global.

4. Implicaciones fiscales para los trabajadores al dejar un empleo

Los empleados deben ser conscientes de las implicaciones fiscales cuando dejan un empleo que les proporcionaba prestaciones libres de impuestos. Dependiendo de la prestación específica, puede haber consecuencias fiscales o requisitos de elegibilidad para continuar con las prestaciones después de dejar el empleo. Comprender estas implicaciones ayuda a los empleados a afrontar la transición con eficacia.

Empower your workforce with nontaxable benefits via Empuls

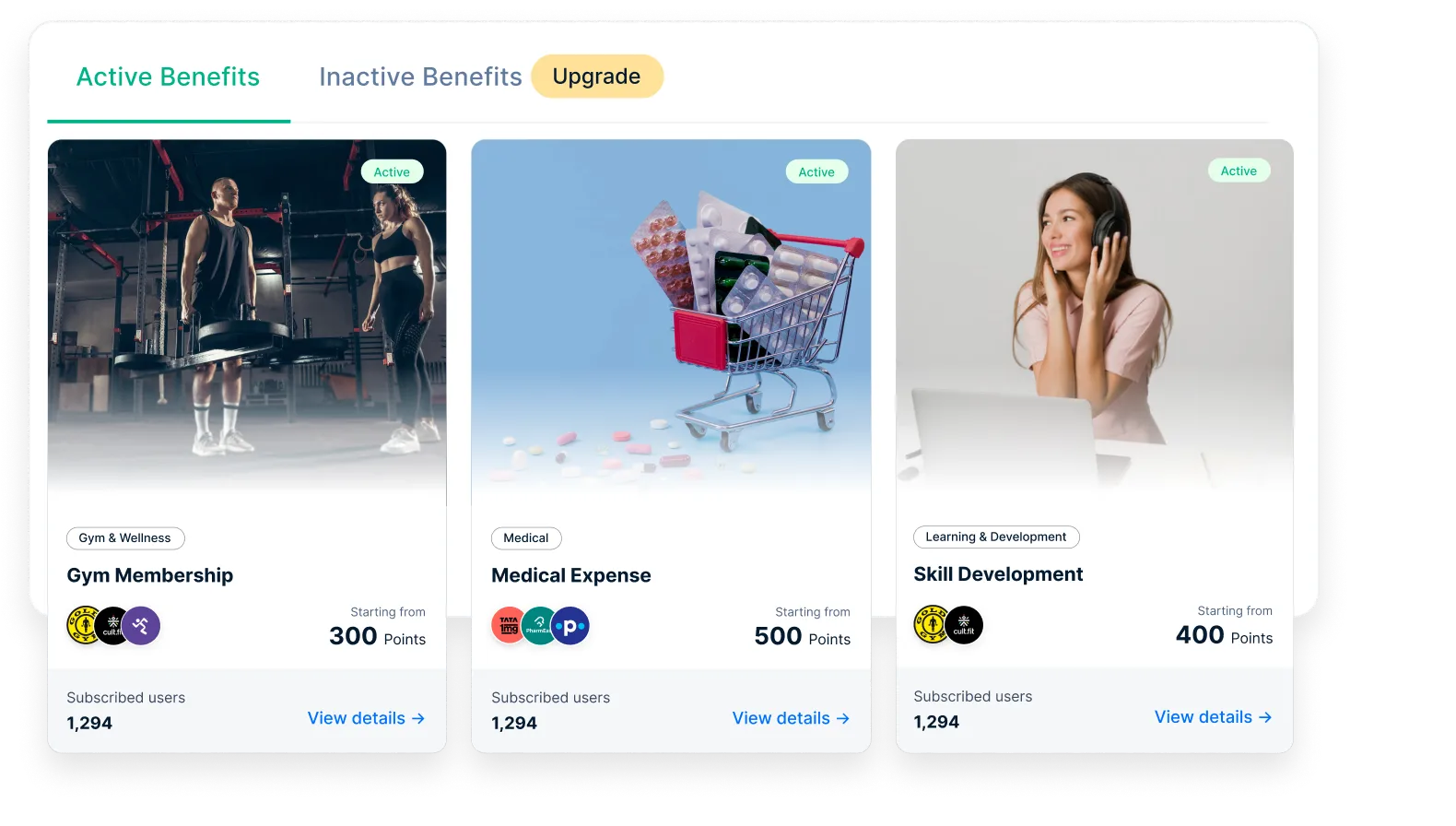

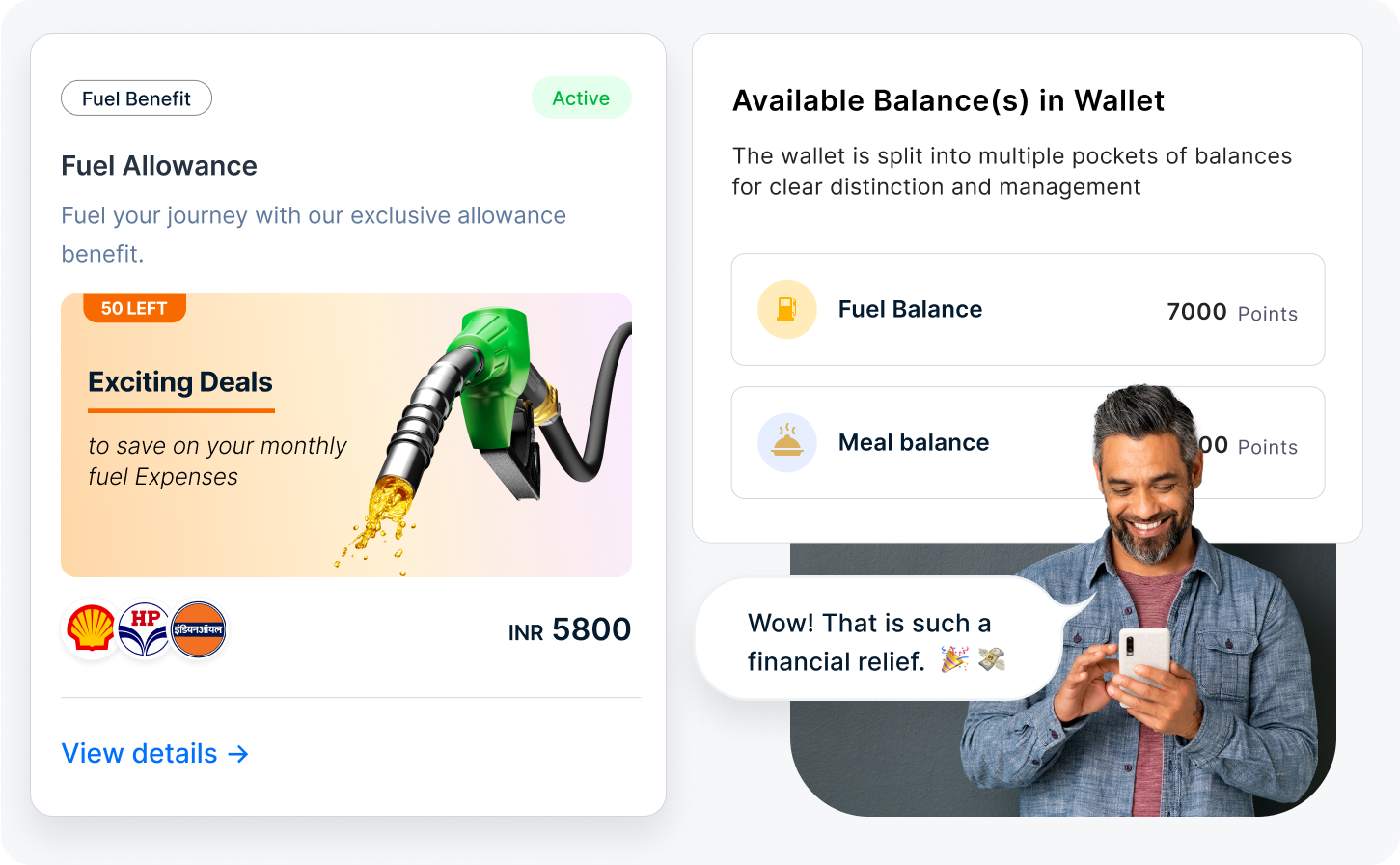

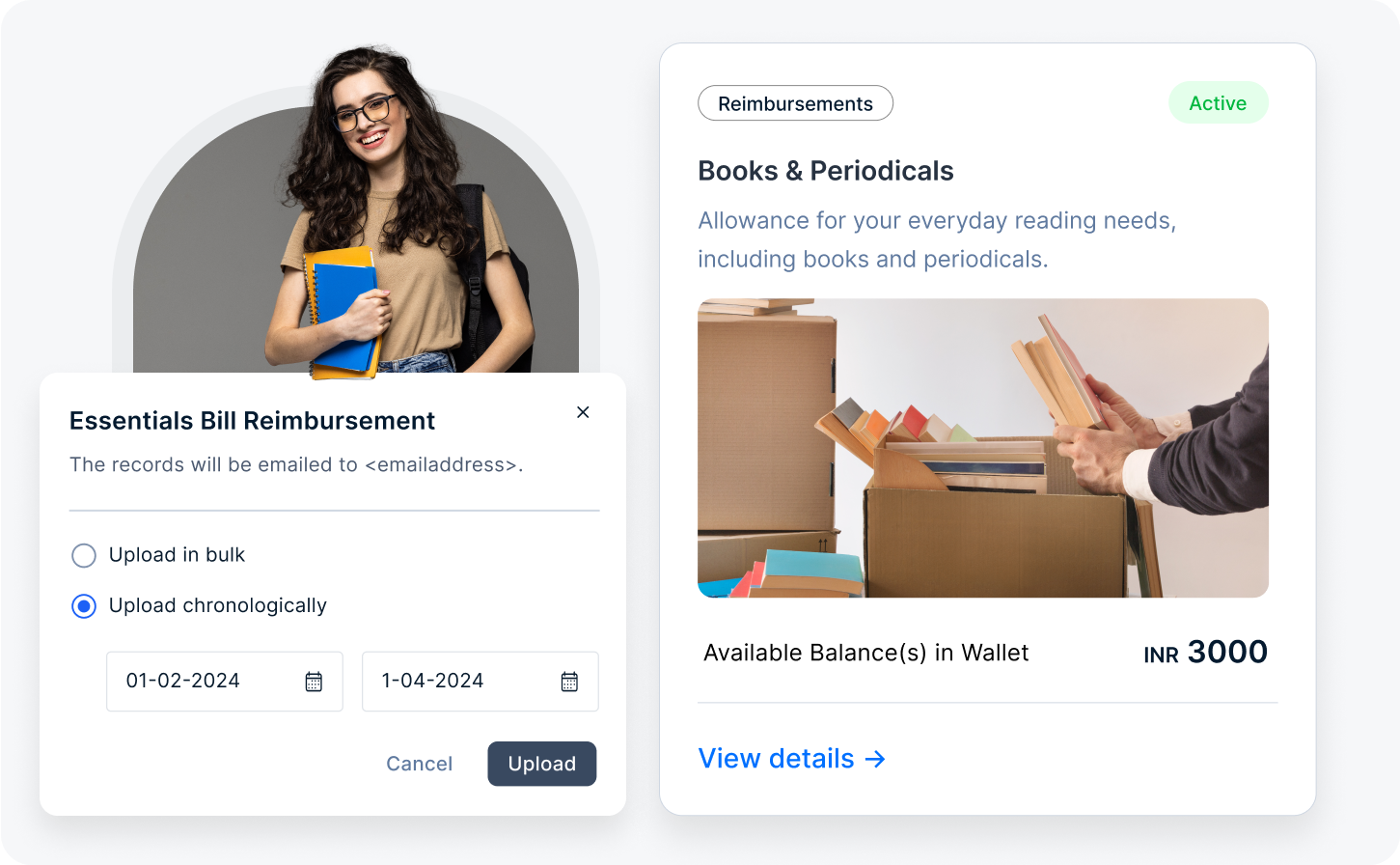

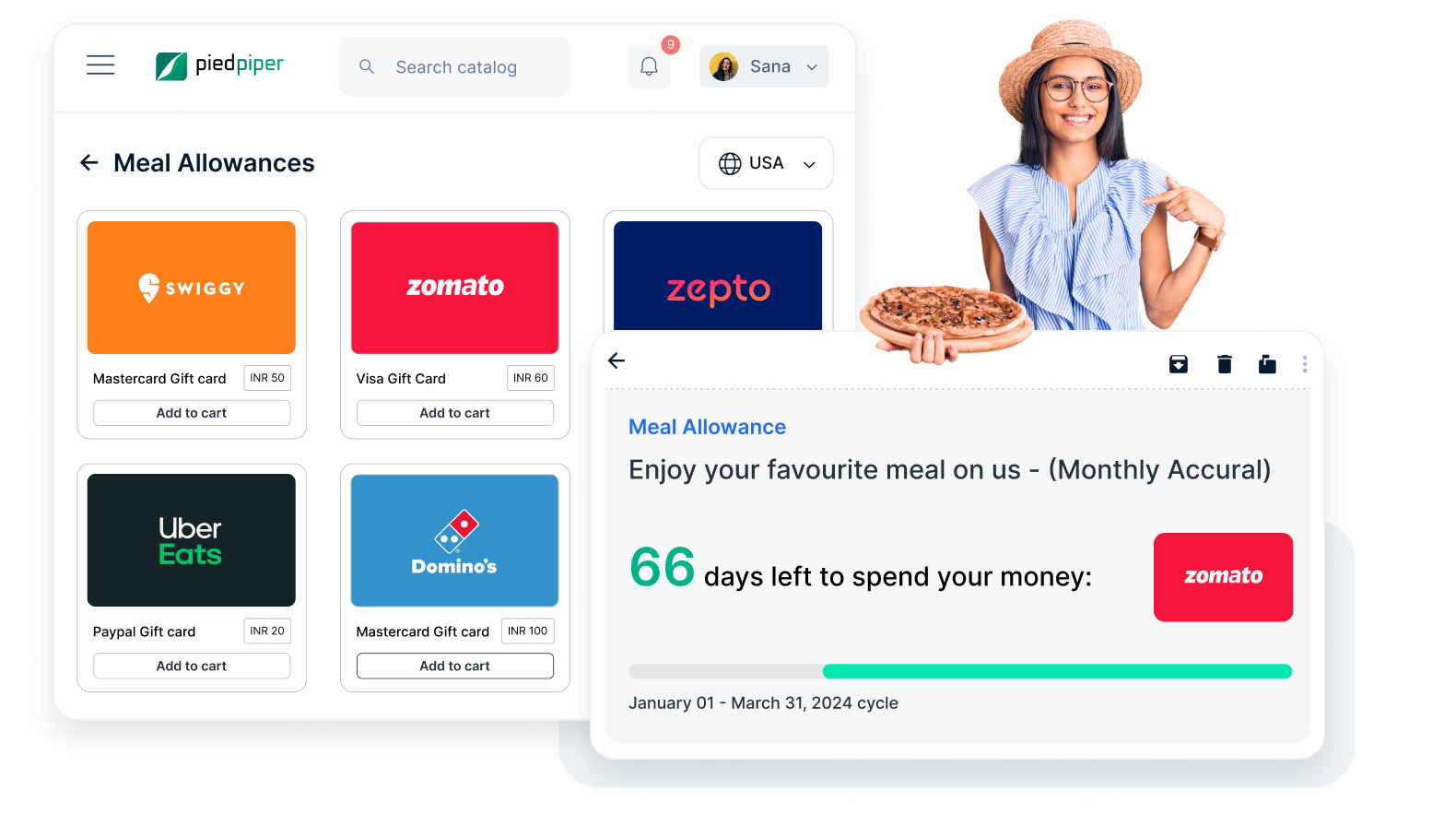

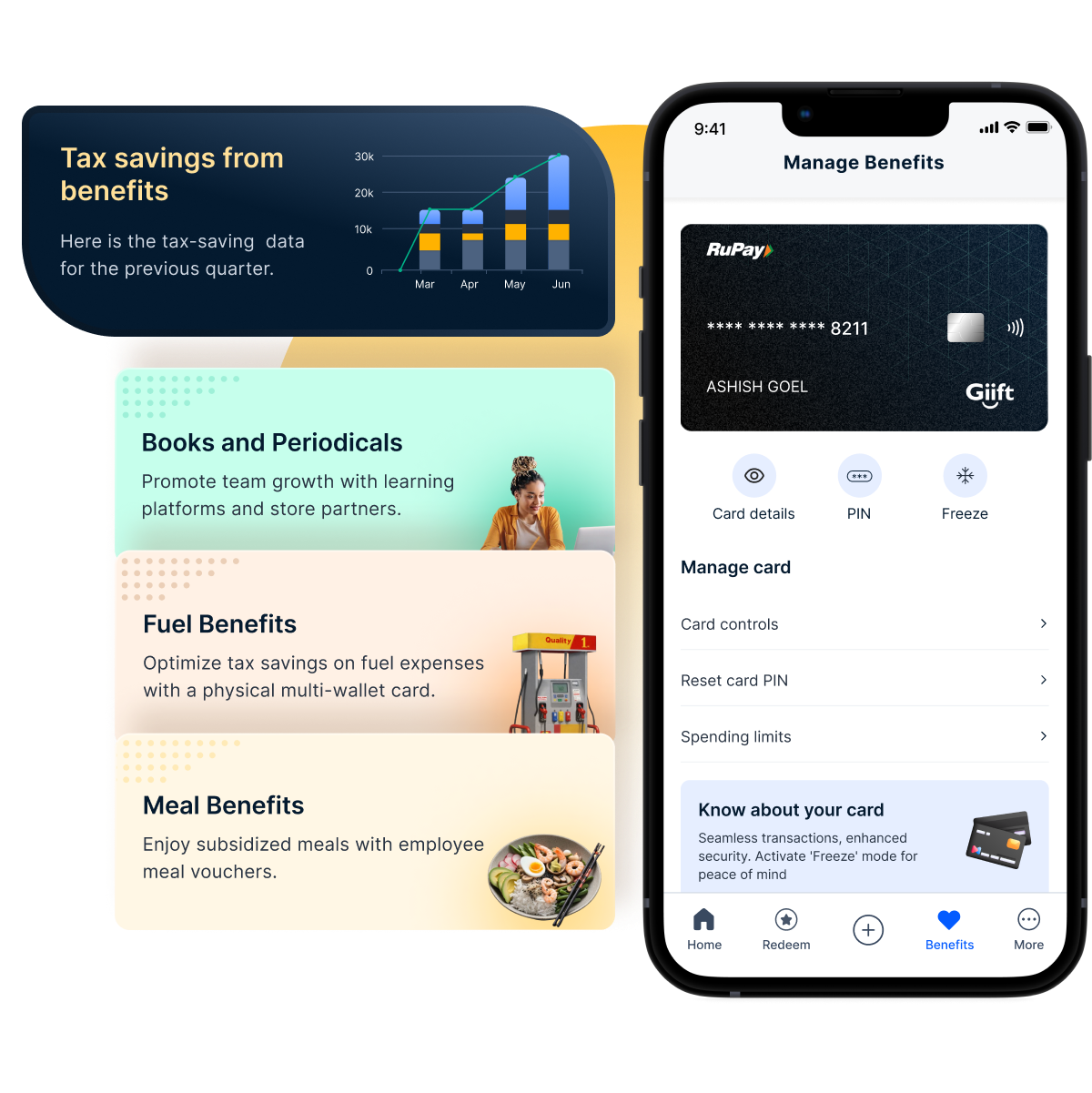

In today’s talent-driven market, smart employers are shifting from just offering higher salaries to delivering nontaxable employee benefits that improve take-home value and well-being. Enter Empuls—a comprehensive employee engagement platform that lets you offer flexible, compliant, and high-ROI nontaxable perks at scale.

With Empuls Lifestyle Spending Accounts (LSAs) and multi-wallet tax-saving cards, organizations can provide tailored benefits that comply with local tax laws while enhancing employee satisfaction. These include:

- 🍱 Meal allowances for online and offline dining (Swiggy, Zomato, restaurants)

- ⛽ Fuel reimbursements—tax-free usage via authorized fuel partners

- 📚 Books & periodicals allowances to support continuous learning

- 📞 Telecom benefits for mobile and broadband needs

- 💪 Fitness & wellness reimbursements

- 🧠 Upskilling allowances for courses and certifications

- 👨👩👧👦 Family care support, including childcare and eldercare

All benefits are delivered through a single, easy-to-use platform, giving employees the freedom to pick what suits their lifestyle—and maximizing their savings without increasing taxable income.

Empuls not only streamlines benefit disbursal and compliance, but also ensures zero waste by offering pay-on-redemption and letting employees redeem only what they use—no breakage, no liability.

For HR teams, Empuls removes the administrative burden with automated workflows, real-time tracking, and analytics to measure program ROI and employee uptake. The result? A high-impact, low-cost strategy to boost retention, employer branding, and net income for your people.

Conclusión

Los beneficios para empleados libres de impuestos o no imponibles ofrecen una situación beneficiosa tanto para los empleados como para los empresarios. Los empleados disfrutan de un aumento de su salario neto, un ahorro de costes y un mayor bienestar, mientras que las empresas atraen y retienen a los mejores talentos y se benefician de posibles ahorros fiscales.

Con estos beneficios, los empleados pueden maximizar sus ingresos y su satisfacción laboral, mientras que los empresarios pueden crear un entorno de trabajo positivo y seguir siendo competitivos en el mercado laboral.

Dar prioridad a las prestaciones no imponibles es una estrategia inteligente para todas las partes implicadas, ya que garantiza una relación mutuamente beneficiosa que fomenta la seguridad financiera y la felicidad en el lugar de trabajo.

Preguntas frecuentes sobre las prestaciones no imponibles a los trabajadores

He aquí algunas preguntas frecuentes sobre las prestaciones no imponibles a los trabajadores.

¿Qué prestaciones a los empleados no suelen estar sujetas a impuestos?

Entre las prestaciones no imponibles más habituales se encuentran el seguro médico, la ayuda a la formación, las cotizaciones para la jubilación, los desplazamientos al trabajo, los programas de bienestar y determinadas dietas de manutención.

¿Por qué son beneficiosas las prestaciones no imponibles?

Las prestaciones no imponibles pueden aumentar la retribución global de los empleados sin estar sujetas al impuesto sobre la renta, lo que se traduce en una mayor retribución neta y una posible reducción de su carga fiscal.

¿Son imponibles las prestaciones a los empleados?

Las prestaciones a los empleados están sujetas a tributación. El valor de la mayoría de las prestaciones a los empleados, como el seguro médico, las cotizaciones para la jubilación y los vehículos proporcionados por la empresa, se considera renta imponible. Sin embargo, hay ciertas prestaciones que pueden estar exentas de impuestos, como ciertos programas de asistencia educativa, determinadas prestaciones sanitarias y de bienestar, y algunos descuentos para empleados.

¿Todas las prestaciones no imponibles son iguales en todo el mundo?

No, el tratamiento fiscal de las prestaciones de los empleados varía según los países y jurisdicciones. Es importante conocer las normativas y directrices específicas de tu país.

¿Pueden concederse prestaciones no imponibles a todos los empleados?

Por lo general, las prestaciones no imponibles deben concederse de forma no discriminatoria, lo que significa que deben ofrecerse a todos los trabajadores con derecho a ellas de manera coherente y equitativa.

¿Existen límites a las prestaciones no imponibles?

Sí, determinadas prestaciones pueden tener límites o restricciones específicos en cuanto a su condición de no imponibles. Por ejemplo, podría haber importes máximos en dólares o criterios de elegibilidad a tener en cuenta.

¿Las prestaciones no imponibles pueden cambiar con el tiempo?

Sí, las leyes y normativas fiscales pueden cambiar, afectando a la elegibilidad y al tratamiento fiscal de las prestaciones de los empleados. Mantenerse al día de la legislación fiscal vigente es esencial para garantizar su cumplimiento.

¿Debo consultar a un profesional fiscal sobre las prestaciones no imponibles?

Es aconsejable buscar asesoramiento profesional de expertos fiscales o consultar con profesionales de RR.HH. especializados en prestaciones a los empleados para garantizar una aplicación precisa y conforme de las prestaciones no imponibles.