9 Tunjangan Karyawan Tidak Kena Pajak untuk Memaksimalkan Penghasilan dan Kepuasan Kerja Anda

Non taxable employee benefits offer a smart way to boost employee take-home pay and satisfaction without increasing taxable income. Discover key employee benefits that are tax free, explore real-world examples, and learn how to offer these perks seamlessly through platforms like Empuls.

Di halaman ini

- Apa yang dimaksud dengan imbalan kerja tidak kena pajak?

- Jenis-jenis umum dari tunjangan karyawan yang bebas pajak atau tidak kena pajak

- Other lesser-known tax free employee benefits

- Considerations and limitations to consider when giving nontaxable employee benefits

- Empower your workforce with nontaxable benefits via Empuls

- Kesimpulan

- Tanya Jawab tentang imbalan kerja tidak kena pajak

When it comes to employee compensation, salary is just one piece of the puzzle. In today’s competitive job market, organizations are going beyond base pay to offer benefits that enhance the employee experience—while also providing financial relief. One of the most valuable yet often overlooked components of a total rewards package is non taxable employee benefits.

These are perks and incentives provided by employers that are exempt from federal income tax, offering a win-win scenario: employees receive added value without an increase in taxable income, and employers enjoy improved retention, engagement, and morale. From health insurance and commuter benefits to childcare assistance and educational support, a wide variety of employee benefits are tax free under certain conditions.

Understanding which benefits qualify can help both HR professionals and employees make informed decisions that maximize value while staying compliant with tax regulations.

In this blog, we’ll break down the definition of non-taxable benefits, explore their advantages, and share real-world non taxable benefits examples that can transform the way you think about compensation and workplace well-being.

Apa yang dimaksud dengan imbalan kerja tidak kena pajak?

Imbalan kerja tidak kena pajak mengacu pada berbagai tunjangan dan insentif yang diberikan oleh pemberi kerja yang dibebaskan dari pajak dan potongan tertentu. Imbalan ini memberikan keuntungan finansial bagi karyawan dengan mengurangi penghasilan kena pajak mereka, yang menghasilkan kewajiban pajak yang lebih rendah. Selain itu, pemberi kerja dapat memperoleh manfaat dari pengurangan atau pengecualian pajak karena memberikan tunjangan ini.

Tunjangan karyawan yang tidak kena pajak atau bebas pajak merupakan bagian integral dari paket kompensasi yang komprehensif, melengkapi gaji dan tunjangan tradisional lainnya. Tunjangan ini dapat berupa cakupan asuransi kesehatan hingga program pensiun, rekening pengeluaran fleksibel, tunjangan transportasi, bantuan pendidikan, dan banyak lagi.

Salah satu keuntungan utama dari tunjangan bebas pajak adalah bahwa tunjangan ini membantu karyawan meningkatkan kompensasi mereka lebih jauh. Dengan mengurangi porsi kena pajak dari penghasilan mereka, karyawan dapat secara efektif meningkatkan gaji yang dibawa pulang. Hal ini memungkinkan mereka untuk mengalokasikan lebih banyak dana untuk tujuan keuangan mereka, apakah itu menabung untuk masa pensiun, membayar biaya pendidikan, atau memenuhi kebutuhan sehari-hari.

Manfaat lain dari imbalan kerja yang tidak kena pajak:

- Penghematan biaya bagi karyawan.

- Meningkatkan kepuasan dan kesejahteraan karyawan.

- Menarik dan mempertahankan talenta terbaik.

- Penghematan pajak bagi pemberi kerja.

Jenis-jenis umum dari tunjangan karyawan yang bebas pajak atau tidak kena pajak

Ada beberapa jenis tunjangan karyawan bebas pajak yang dapat ditawarkan oleh perusahaan untuk meningkatkan paket kompensasi karyawan mereka. Mari kita telusuri beberapa yang paling umum:

1. Manfaat asuransi kesehatan

Asuransi kesehatan yang disediakan oleh pemberi kerja adalah manfaat yang banyak ditawarkan yang sering kali disertai dengan keuntungan pajak. Premi yang dibayarkan oleh karyawan untuk asuransi kesehatan yang disponsori oleh perusahaan biasanya dikecualikan dari pajak penghasilan dan gaji. Hal ini mengurangi penghasilan kena pajak karyawan, sehingga kewajiban pajak lebih rendah. Selain itu, pemberi kerja dapat mengurangi biaya penyediaan asuransi kesehatan sebagai biaya bisnis.

Selain itu, Rekening Tabungan Kesehatan (HSA) adalah manfaat lain dari asuransi kesehatan yang menguntungkan pajak. Kontribusi untuk HSA dibuat atas dasar sebelum pajak, dan dana tersebut dapat digunakan untuk membayar biaya medis yang memenuhi syarat. Kontribusi dan pendapatan HSA tumbuh bebas pajak, dan penarikan untuk biaya medis yang memenuhi syarat juga bebas pajak.

2. Manfaat pensiun

Manfaat pensiun, seperti program 401(k) dan Rekening Pensiun Individu (IRA), menawarkan kesempatan kepada karyawan untuk menabung demi masa depan mereka sambil menikmati keuntungan pajak. Kontribusi yang dibuat untuk program pensiun ini biasanya ditangguhkan dari pajak, yang berarti tidak dikenakan pajak penghasilan pada tahun pembuatannya. Sebaliknya, pajak ditangguhkan hingga penarikan dilakukan selama masa pensiun.

Pemberi kerja juga dapat memberikan kontribusi yang sesuai dengan rekening pensiun karyawan, yang sering kali dapat dikurangkan dari pajak bagi pemberi kerja. Kontribusi yang sesuai ini semakin meningkatkan manfaat pajak dan mendorong karyawan untuk menabung untuk masa pensiun mereka.

Selain itu, rekening pensiun Roth menawarkan keuntungan pajak yang unik. Kontribusi ke Roth 401 (k) atau Roth IRA dilakukan dengan dolar setelah pajak, yang berarti tidak dapat dikurangkan dari pajak di muka. Namun, penarikan yang memenuhi syarat dari akun Roth, termasuk pendapatan, bebas pajak, memberikan penghasilan bebas pajak selama masa pensiun.

3. Rekening Pengeluaran Fleksibel (FSA)

Rekening Pengeluaran Fleksibel (FSA) memungkinkan karyawan menyisihkan sebagian dari pendapatan sebelum pajak mereka untuk membayar biaya perawatan medis atau tanggungan yang memenuhi syarat. Kontribusi ini tidak dikenakan pajak penghasilan atau pajak gaji, sehingga mengurangi penghasilan kena pajak karyawan. FSA dapat digunakan untuk berbagai biaya seperti pembayaran bersama medis, obat resep, perawatan anak, dan banyak lagi.

Penting untuk dicatat bahwa FSA biasanya beroperasi atas dasar "gunakan atau hilangkan", yang berarti dana yang tidak digunakan dalam tahun rencana dapat hangus. Namun, beberapa rencana memungkinkan perpanjangan terbatas atau masa tenggang untuk memanfaatkan dana yang tersisa.

4. Manfaat transportasi

Perusahaan dapat memberikan tunjangan komuter bebas pajak kepada karyawan, untuk mempromosikan pilihan transportasi yang berkelanjutan. Biaya transportasi yang memenuhi syarat, seperti tiket transit, biaya vanpooling, tunjangan bahan bakar, dan parkir yang memenuhi syarat, dapat ditawarkan sebagai tunjangan bebas pajak. Tunjangan ini mengurangi penghasilan kena pajak karyawan, sehingga mereka dapat menghemat pajak saat bepergian ke tempat kerja.

Perusahaan juga dapat memberikan tunjangan parkir bebas pajak dengan menanggung atau mensubsidi biaya parkir untuk karyawan. Hal ini bisa sangat menguntungkan bagi karyawan yang bekerja di daerah dengan biaya parkir yang mahal.

5. Program bantuan pendidikan

Banyak perusahaan yang menyadari pentingnya pendidikan berkelanjutan dan menawarkan program bantuan pendidikan untuk mendukung pengembangan profesional karyawan mereka. Bantuan pendidikan yang disponsori oleh perusahaan dapat berupa penggantian biaya pendidikan, beasiswa, atau pembayaran langsung untuk biaya pendidikan yang memenuhi syarat.

Dalam kondisi tertentu, program bantuan pendidikan ini dapat memberikan manfaat pajak. Misalnya, pemberi kerja dapat memberikan bantuan pendidikan bebas pajak hingga jumlah tertentu kepada karyawan setiap tahun, sehingga mengurangi penghasilan kena pajak karyawan.

6. Tunjangan makan karyawan

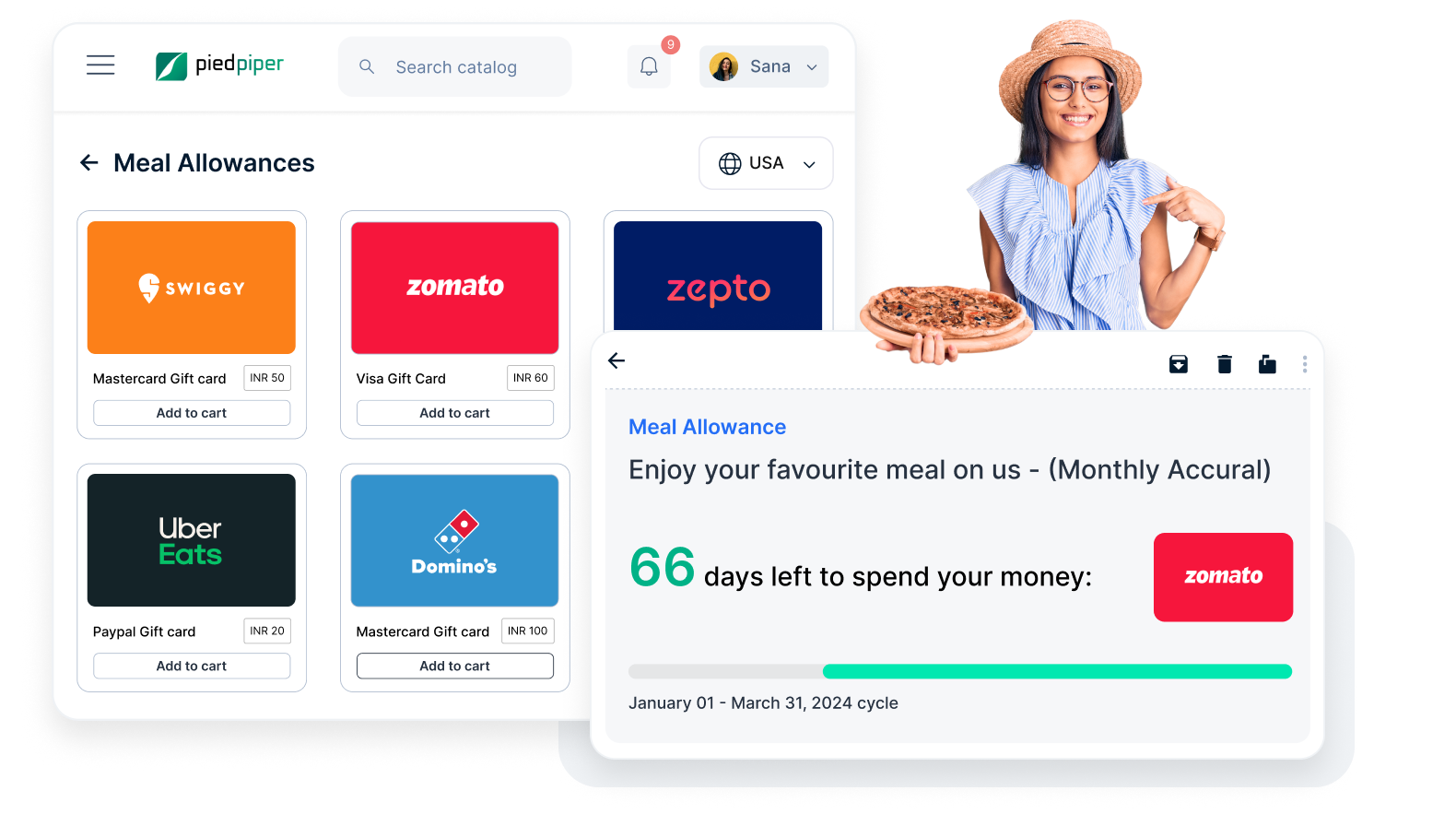

In some cases, employers may provide a meal allowance to employees as part of their compensation package. If this meal allowance is provided on a non-discriminatory basis and is not excessive, it may be considered a non taxable benefit.

However, the specific rules and limits for non taxable meal allowances can vary depending on the jurisdiction. It's important to consult local tax regulations or seek professional advice to determine the exact treatment in a particular jurisdiction.

Other lesser-known tax free employee benefits

While health insurance, retirement plans, flexible spending accounts, transportation benefits, and education assistance programs are commonly known tax free employee benefits, there are other lesser-known options that can provide additional financial advantages.

Let's explore some of these benefits:

1. Rencana pembelian saham karyawan (ESPP)

Employee Stock Purchase Plans (ESPPs) allow employees to purchase company stock at a discounted price. The contributions made to ESPPs are typically deducted from employees' paychecks on an after-tax basis.

However, the benefit comes when the stock is sold. If certain holding period requirements are met, the gain from selling the stock may qualify for favorable tax treatment, resulting in potential tax savings.

2. Program bantuan perawatan tanggungan (Dependent Care Assistance Program/DCAP)

Dependent Care Assistance Programs (DCAPs) enable employees to set aside pre-tax dollars to cover eligible dependent care expenses, such as childcare or care for elderly dependents. Similar to FSAs, contributions made to DCAPs reduce employees' taxable income, providing tax savings.

Employers can offer DCAPs as part of their benefits package to support employees in managing their dependent care expenses.

3. Program bantuan adopsi

Pemberi kerja dapat menyediakan program bantuan adopsi bagi karyawan yang memperluas keluarga mereka melalui adopsi. Biaya adopsi yang memenuhi syarat, seperti biaya adopsi, biaya pengadilan, dan biaya pengacara, dapat diganti atau dibayarkan langsung oleh pemberi kerja. Penggantian biaya atau pembayaran langsung ini umumnya bebas pajak hingga batas tertentu, sehingga mengurangi penghasilan kena pajak karyawan.

Dengan tunjangan bebas pajak yang kurang dikenal ini, pemberi kerja menunjukkan komitmen mereka untuk mendukung beragam kebutuhan dan peristiwa kehidupan karyawan mereka sambil memberikan keuntungan pajak yang berharga.

Considerations and limitations to consider when giving nontaxable employee benefits

Meskipun tunjangan karyawan bebas pajak menawarkan keuntungan bagi karyawan dan pemberi kerja, ada beberapa pertimbangan dan batasan penting yang perlu diingat. Memahami faktor-faktor ini akan memastikan kepatuhan terhadap peraturan dan memaksimalkan efektivitas tunjangan ini. Berikut adalah beberapa poin penting yang perlu dipertimbangkan:

1. Persyaratan kelayakan dan keikutsertaan karyawan

Manfaat bebas pajak tertentu mungkin memiliki kriteria kelayakan atau persyaratan keikutsertaan. Misalnya, tunjangan asuransi kesehatan mungkin mengharuskan karyawan untuk memenuhi kriteria tertentu atau mendaftar selama periode pendaftaran yang ditentukan. Pemberi kerja harus mengkomunikasikan persyaratan ini dengan jelas kepada karyawan untuk memastikan bahwa mereka memahami kriteria kelayakan dan dapat memanfaatkan manfaat yang ditawarkan.

2. Peraturan IRS dan kewajiban pelaporan untuk pemberi kerja

Pemberi kerja harus mematuhi peraturan Internal Revenue Service (IRS) ketika menawarkan tunjangan karyawan bebas pajak. Hal ini mencakup pelaporan tunjangan yang tepat pada formulir W-2 karyawan dan memenuhi kewajiban pelaporan yang diperlukan. Sangat penting bagi pemberi kerja untuk selalu mengikuti perkembangan pedoman IRS dan berkonsultasi dengan para profesional pajak untuk memastikan kepatuhan.

3. Dampak potensial terhadap imbalan kerja lainnya

Penerapan tunjangan karyawan bebas pajak dapat berdampak pada tunjangan karyawan lainnya, seperti tunjangan Jaminan Sosial atau kontribusi pensiun. Penting untuk menilai implikasi potensial dan mengkomunikasikan setiap perubahan atau dampaknya kepada karyawan, sehingga mereka dapat mengambil keputusan yang tepat tentang perencanaan keuangan mereka secara keseluruhan.

4. Implikasi Pajak bagi karyawan ketika meninggalkan pekerjaan

Karyawan harus mengetahui implikasi pajak ketika meninggalkan pekerjaan yang memberikan tunjangan bebas pajak. Bergantung pada tunjangan tertentu, mungkin ada konsekuensi pajak atau persyaratan kelayakan untuk melanjutkan tunjangan setelah berhenti bekerja. Memahami implikasi ini akan membantu karyawan menavigasi transisi mereka secara efektif.

Empower your workforce with nontaxable benefits via Empuls

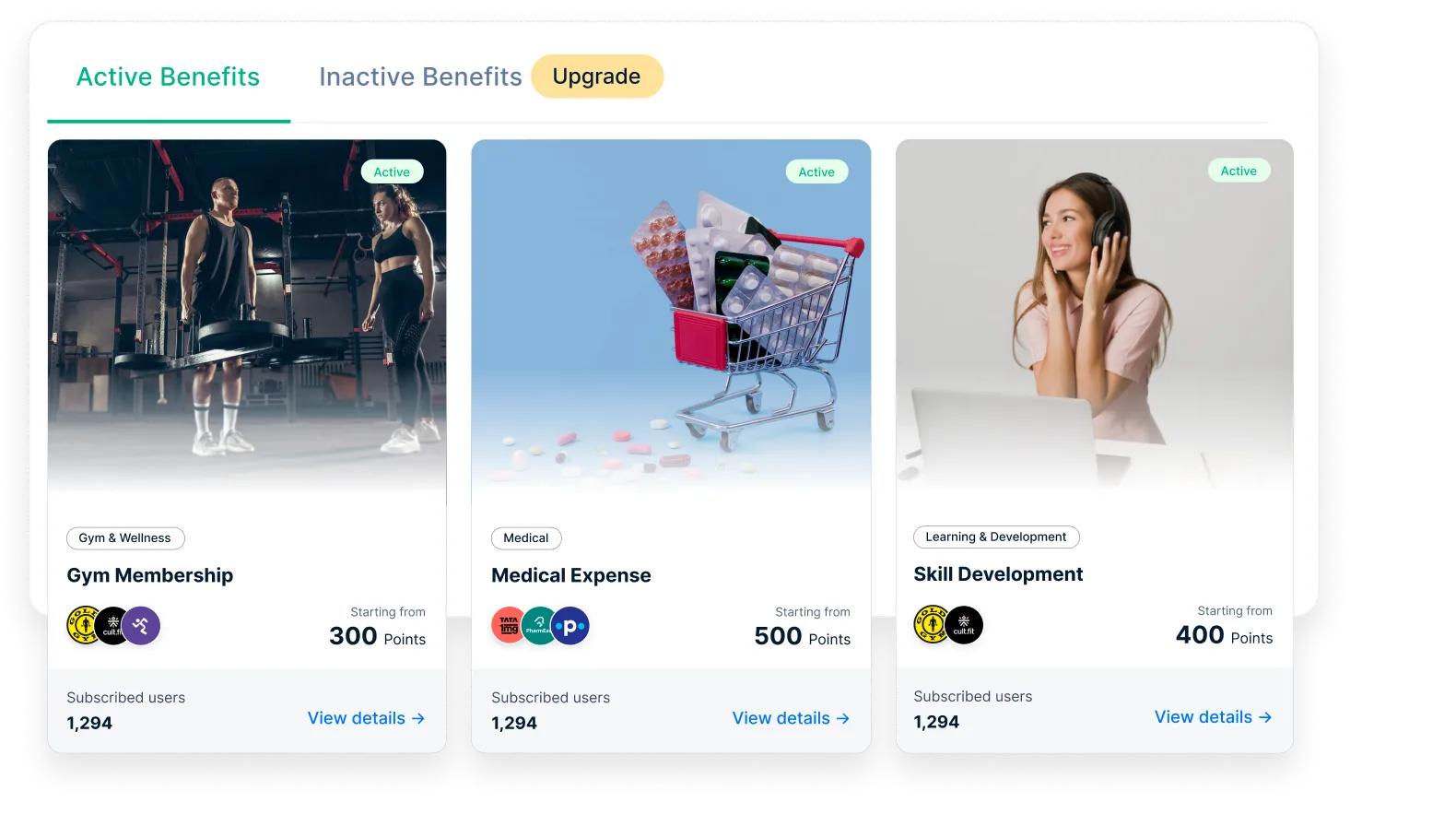

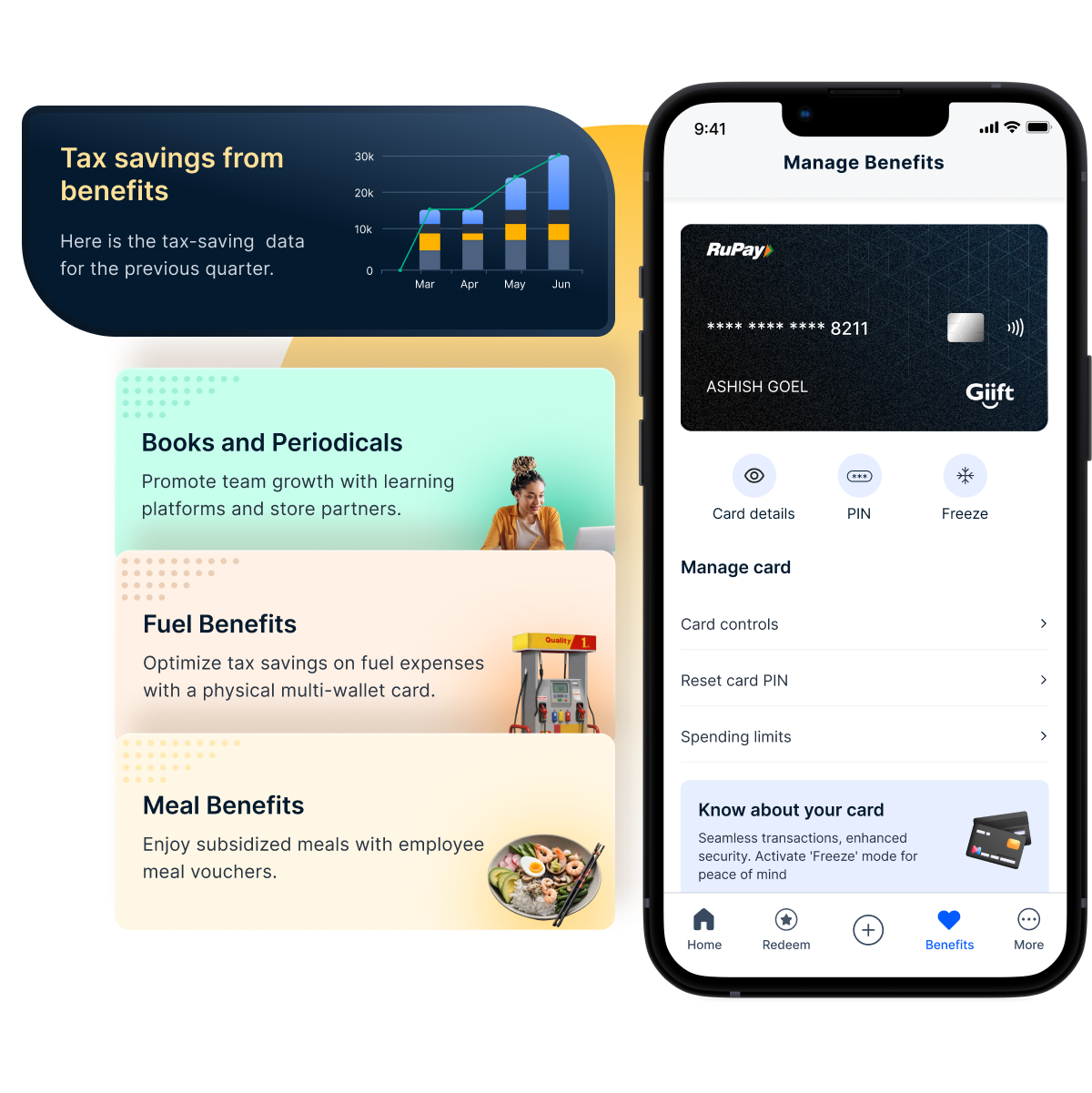

In today’s talent-driven market, smart employers are shifting from just offering higher salaries to delivering nontaxable employee benefits that improve take-home value and well-being. Enter Empuls—a comprehensive employee engagement platform that lets you offer flexible, compliant, and high-ROI nontaxable perks at scale.

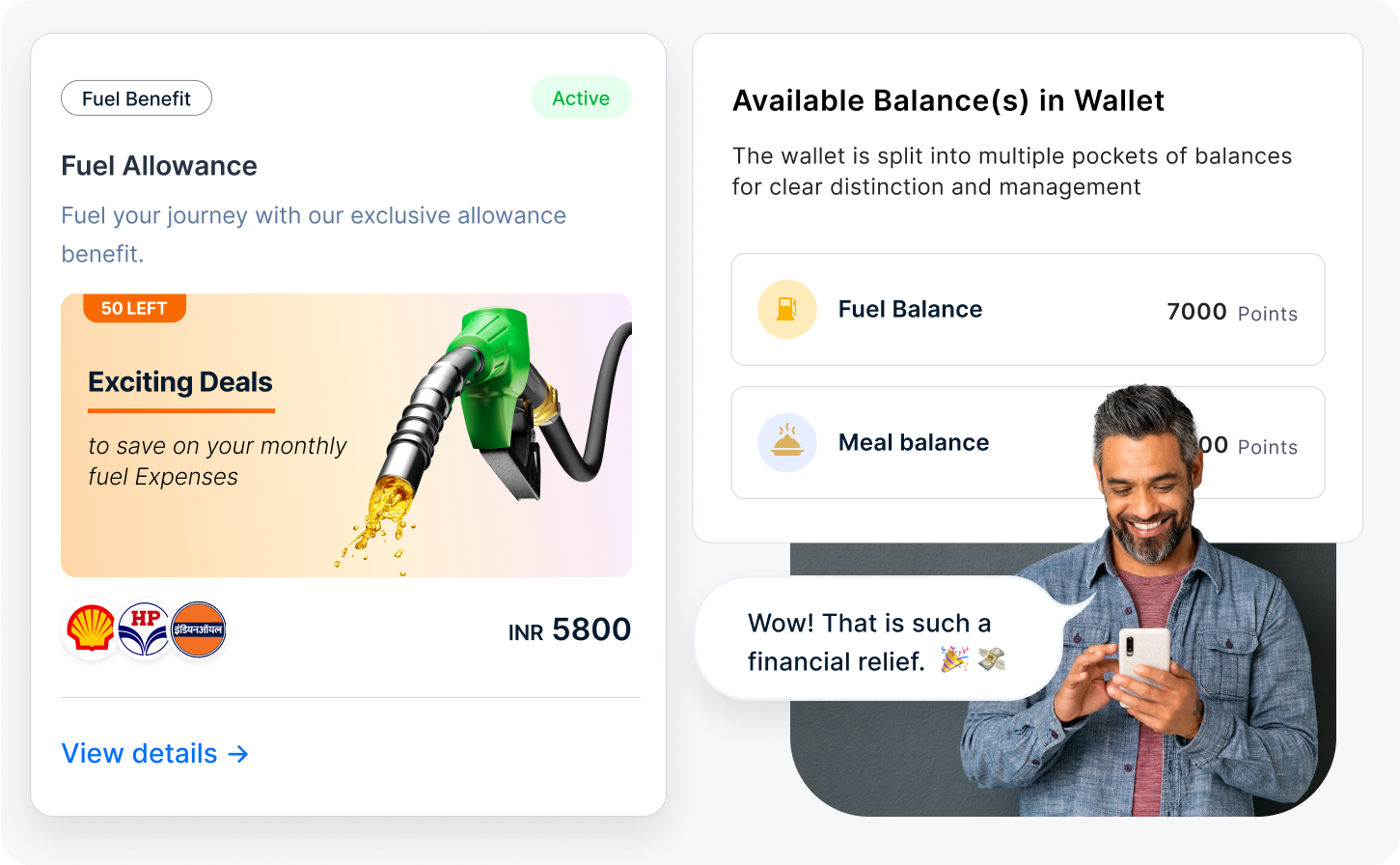

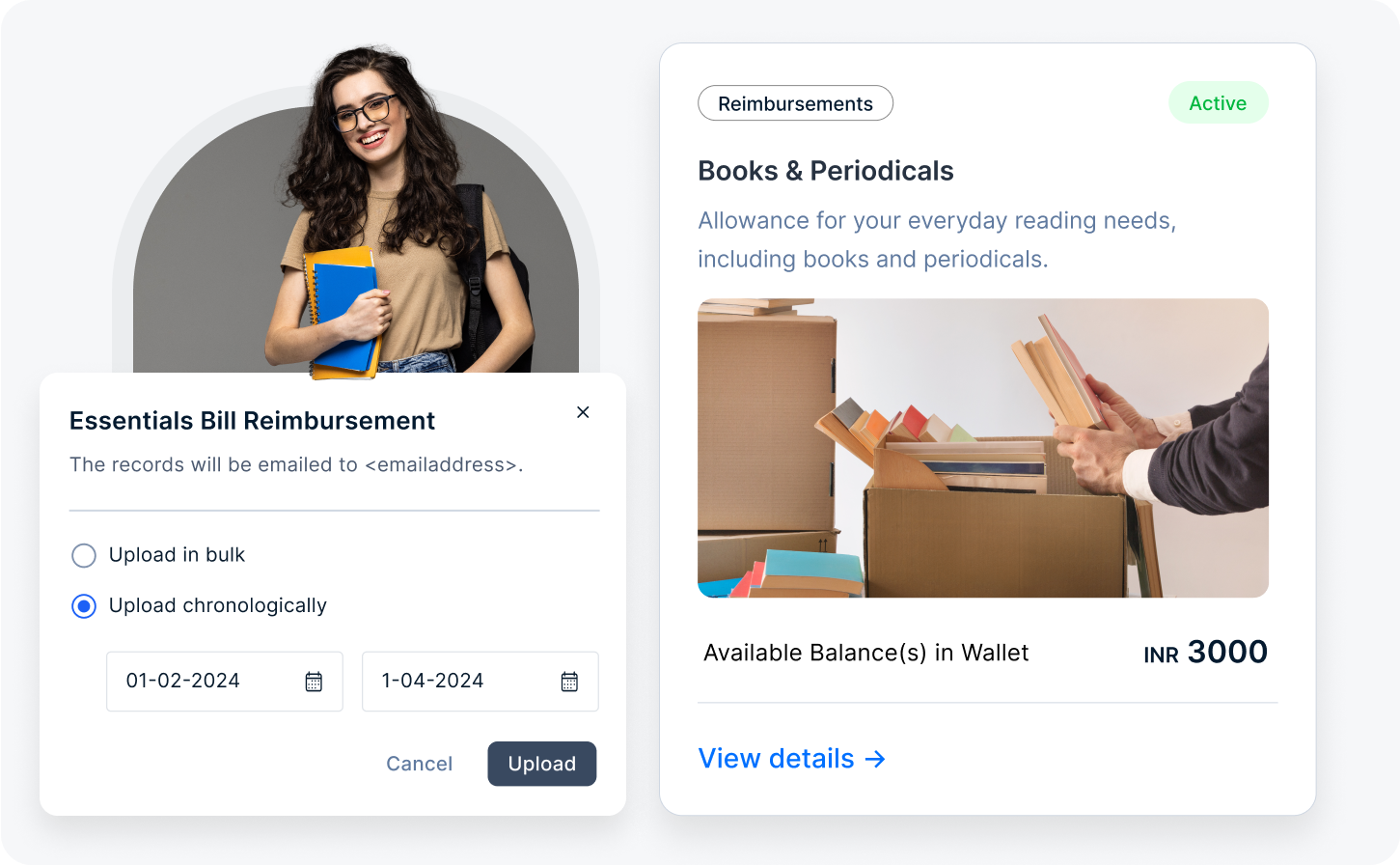

With Empuls Lifestyle Spending Accounts (LSAs) and multi-wallet tax-saving cards, organizations can provide tailored benefits that comply with local tax laws while enhancing employee satisfaction. These include:

- 🍱 Meal allowances for online and offline dining (Swiggy, Zomato, restaurants)

- ⛽ Fuel reimbursements—tax-free usage via authorized fuel partners

- 📚 Books & periodicals allowances to support continuous learning

- 📞 Telecom benefits for mobile and broadband needs

- 💪 Fitness & wellness reimbursements

- 🧠 Upskilling allowances for courses and certifications

- 👨👩👧👦 Family care support, including childcare and eldercare

All benefits are delivered through a single, easy-to-use platform, giving employees the freedom to pick what suits their lifestyle—and maximizing their savings without increasing taxable income.

Empuls not only streamlines benefit disbursal and compliance, but also ensures zero waste by offering pay-on-redemption and letting employees redeem only what they use—no breakage, no liability.

For HR teams, Empuls removes the administrative burden with automated workflows, real-time tracking, and analytics to measure program ROI and employee uptake. The result? A high-impact, low-cost strategy to boost retention, employer branding, and net income for your people.

Kesimpulan

tunjangan karyawan bebas pajak atau tidak kena pajak menawarkan situasi yang saling menguntungkan bagi karyawan dan pemberi kerja. Karyawan menikmati peningkatan gaji yang dibawa pulang, penghematan biaya, dan peningkatan kesejahteraan, sementara pemberi kerja menarik dan mempertahankan talenta terbaik serta mendapatkan manfaat dari potensi penghematan pajak.

Dengan manfaat ini, karyawan dapat memaksimalkan pendapatan dan kepuasan kerja mereka, sementara pemberi kerja dapat menciptakan lingkungan kerja yang positif dan tetap kompetitif di pasar kerja.

Memprioritaskan tunjangan tidak kena pajak merupakan strategi cerdas bagi semua pihak yang terlibat, memastikan hubungan yang saling menguntungkan yang mendorong keamanan finansial dan kebahagiaan di tempat kerja.

Tanya Jawab tentang imbalan kerja tidak kena pajak

Berikut adalah beberapa pertanyaan yang sering diajukan mengenai imbalan kerja yang tidak kena pajak.

Tunjangan karyawan mana yang biasanya tidak kena pajak?

Tunjangan umum yang tidak kena pajak meliputi asuransi kesehatan, bantuan pendidikan, kontribusi pensiun, tunjangan perjalanan, program kesehatan, dan tunjangan makan tertentu.

Mengapa tunjangan tidak kena pajak bermanfaat?

Tunjangan tidak kena pajak dapat meningkatkan kompensasi karyawan secara keseluruhan tanpa dikenakan pajak penghasilan, sehingga menghasilkan gaji yang lebih besar dan berpotensi mengurangi beban pajak mereka.

Apakah tunjangan karyawan dapat dikenakan pajak?

Imbalan kerja dikenakan pajak. Nilai sebagian besar tunjangan karyawan, seperti asuransi kesehatan, kontribusi pensiun, dan kendaraan yang disediakan perusahaan, dianggap sebagai penghasilan kena pajak. Namun, ada tunjangan tertentu yang dapat dikecualikan dari pajak, seperti program bantuan pendidikan tertentu, tunjangan kesehatan dan kebugaran tertentu, dan beberapa diskon untuk karyawan.

Apakah semua tunjangan tidak kena pajak sama di seluruh dunia?

Tidak, perlakuan pajak atas tunjangan karyawan berbeda-beda di setiap negara dan yurisdiksi. Penting untuk memahami peraturan dan pedoman khusus di lokasi Anda.

Dapatkah tunjangan yang tidak kena pajak diberikan kepada semua karyawan?

Tunjangan yang tidak kena pajak pada umumnya harus diberikan secara non-diskriminatif, yang berarti tunjangan tersebut harus diberikan kepada semua karyawan yang memenuhi syarat secara konsisten dan adil.

Apakah ada batasan untuk tunjangan yang tidak kena pajak?

Ya, tunjangan tertentu mungkin memiliki batasan atau larangan khusus pada status tidak kena pajaknya. Misalnya, mungkin ada jumlah dolar maksimum atau kriteria kelayakan yang perlu dipertimbangkan.

Dapatkah manfaat yang tidak kena pajak berubah seiring waktu?

Ya, undang-undang dan peraturan pajak dapat berubah, yang berdampak pada kelayakan dan perlakuan pajak atas tunjangan karyawan. Selalu mengikuti perkembangan undang-undang pajak terkini sangat penting untuk memastikan kepatuhan.

Haruskah saya berkonsultasi dengan ahli pajak mengenai tunjangan yang tidak kena pajak?

Dianjurkan untuk mencari nasihat profesional dari pakar pajak atau berkonsultasi dengan profesional SDM yang berspesialisasi dalam tunjangan karyawan untuk memastikan implementasi tunjangan yang tidak kena pajak yang akurat dan patuh.